金融商品のきほん その①-株 「株」に投資しないと、いけないですか?

2024/06/05

「株に投資しないと、いけないですか?」

「株って、ホントに大丈夫なんですか?」

経営者の方からとても多いご質問の一つです。

一方で、「株をやってはとも言えず、どう説明したらよいのでしょうか?」

実はこんなお声も多く耳にします。

株は身近な金融商品ですが、「よくわからないが、儲かると言われて買ってしまった」あるいは「危なそうだから、手を出さない」という状況が多々見られます。身近とは言え金融商品への投資は自己責任が伴うもの。知らずに損をすることは避けたいものです。そこで今回は「株」について、見ていきましょう。

■そもそも、株ってなに?

このよく聞かれる「株」ですが、正式名称は「株式」で、会社が資金を集めるために発行する証明書のことです。「株式」には国内株式と外国株式がありますが、今回は国内株式について見ていきます。

投資家は、証券取引所などを通じて会社の「株式」を購入することで資金を投資します。通常、株式を売買する場合には、株式市場を通じて行います。そして、その会社が成長すると運用成果を得ることができます。

このように、株式にお金を投資することは、将来性のある企業や良い商品やサービスを提供している企業を支援することで利益(リターン)を得ることです。つまり、投資家自身の資産形成だけでなく、投資した資金を通じてその企業を応援することも同時に行うことができます。このように、株式は応援したい会社を育て、経済や社会の発展に寄与する社会的な意義もあると言えます。

■金融商品の3つの特徴

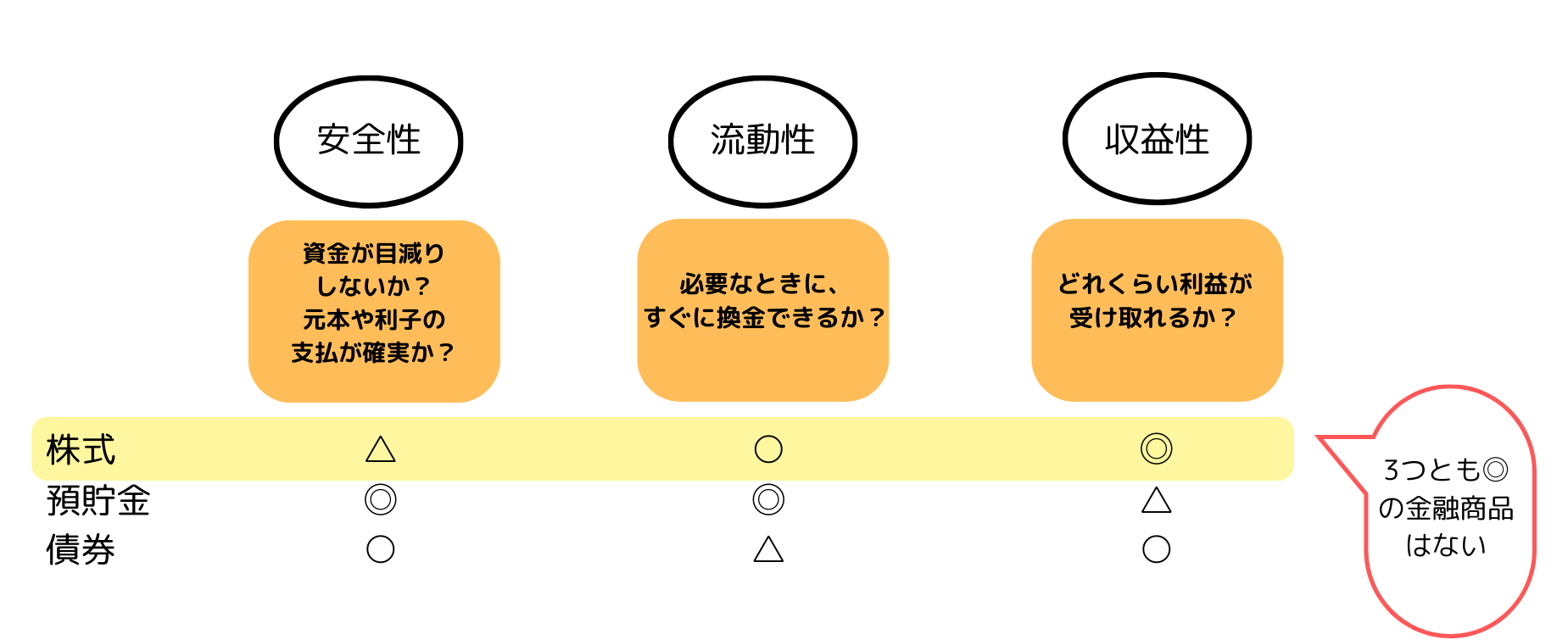

株式は金融商品の一つです。金融商品とは、銀行、証券会社、保険会社など金融機関が提供・仲介する各種の預金、投資信託、株式、社債、公債、保険などで、各商品は「①安全性・②流動性・③収益性」の3つの基準で評価することができます。金融商品は大きく「預貯金(預金や貯金)」と「投資商品(株式、債券、投資信託など)」に分かれます。この3つの特徴は、金融商品に投資をする際の大事な基本知識です。必ずこの特徴をおさえておきましょう。

①安全性

資金が目減りしたり、配当金や利子など、期待していた利益が得られなくなる危険がないか

②流動性

必要なときに、どれくらい自由に現金に換えることができるか

③収益性

どれくらいの利益が期待できるか

■株式の金融商品としての特徴は?

では、株式の金融商品としての特徴はどうなのか、見ていきましょう。株式は、安全性は低いですが、高い収益性が期待できる特徴があります。

株式の金融商品の特徴

①安全性△

・投資した会社が、経営破たんする可能性がある

・値上がり益目的の短期売買は、安全性がさらに下がる

・配当金や株主優待目的の長期投資なら、ある程度リスクを抑えることもできる

②収益性◎

・値上がり益目的の短期売買は、収益性がさらに高くなる

・配当金や株主優待目的の長期投資なら、収益性は少し低めになる

③流動性◯

・預貯金よりは流動性は低いものの、債券などより換金しやすい

一般に、安全性・流動性・収益性の3つすべてが優れる金融商品は存在しません。運用する期間や目的に合わせて、どの基準を優先させるかを決めましょう。

もし、勧誘などで、「3つすべて優れた金融商品です」という場合には、注意が必要です。投資は自己責任です。被害に遭う前に備えましょう。

【金融商品の3つの特徴】

※一般的な金融商品の特徴です。個々の商品により差があります。

※一般的な金融商品の特徴です。個々の商品により差があります。

■株式に投資するメリット

株式は、安全性は低目ですが、大きな収益性が期待できる金融商品です。株式に投資するメリットには、値上がり益・配当・株主優待があります。

値上がり益は「キャピタルゲイン」と呼ばれ、株価の値上がりによる売却益のことです。配当は「インカムゲイン」と呼ばれ、配当金などの会社が得た利益の還元のことです。株主優待は、自社製品や優待サービスなどの提供のことです。

株式の最大の魅力としてよく言われるのは値上がり益ですが、加えて、配当金や株主優待などのお得な特典が多いのも特徴です。ただし、一方で、株価が大幅に値下がりすることや、業績が悪化して配当金が支払われないというリスクもあります。

■株に投資するのには、何十万もの資金が必要でしょう!?

よくいただくご質問の一つに、「株に投資するのには、何十万もの資金が必要でしょう!?」というご質問があります。以前は何十万もの資金が必要なときもありましたが、現在は数万円から可能です。

株式の売買単位は100株です。100株単位で株式を買えば、議決権や配当金、会社によっては株主優待の権利を受けることができます。

「100株ではちょっと資金が・・・」という場合でも、20万円以下で購入できる株式は2,000銘柄以上あると言われます。また、「株式ミニ投資」や「株式累積投資」を利用すると1/10の売買単位で購入もできます(証券会社によって取り扱いの有無が異なります)。少額複数の株式をコツコツ購入できるため、値下がりリスクを軽減できる分散効果が期待できます。

■株をはじめる前に知っておきたいこと

株式は、預貯金と異なり購入時や売却時にコスト(手数料)がかかります。 手数料は証券会社によっても、売買金額や売買頻度によっても異なります。状況に応じて変更するとよいでしょう。

投資のリスク

投資においてリスクとは、「振れ幅」のことを言います。振れ幅が大きいほどリスクが高く、振れ幅が小さいほどリスクは低くなります。例えば、株は一日の中で大きく値が動く可能性があるため、値動きに幅があるのでリスクが高くなりがちです。

では、このようなリスクを減らすには、どうしたらよいでしょう。そのためには、「分散・積み立て・長期投資」の3つでリスクを減らします。

投資の世界には、「1つのカゴに卵を盛るな」という格言があります。

1つのカゴに卵を全部入れておいたら、万一落としたときに全部割れてしまいます。そこで、損を最小限度に防止するためにあらかじめ分散しておくという考え方です。

■株式の税金にも注意

株式は身近な金融商品ですが、投資はあくまでも自己責任が伴うものです。それぞれの金融商品は購入時・保有時・売却時に気をつけたい点もあり、また税金もかかってきます。複雑な点もありますが、一つずつおさえていきましょう。

知識は知ることで力になります。是非、知識を味方につけて、豊かで幸せな資産形成を実現されることを心より願っています。

アドバイザー/中島 典子 税理士

社会保険労務士、ファイナンシャル・プランナー(日本FP協会 CFP®認定者・1級ファイナンシャルプランニング技能士)

公益財団法人日本数学検定協会 ビジネス数学インストラクター、住宅ローンアドバイザー

一般社団法人相続診断協会 相続診断士

【主な著書(共著含む)】

『会社が知っておきたい 補助金・助成金の申請&活用ガイド』(大蔵財務協会)

『ムダなく、ムリなく、かしこく 資産づくりのキホン』(清文社)

『定年前後の手続きガイド』(宝島社)、『金持ち定年、貧乏定年』(実務教育出版)など多数。