適格合併でも欠損金引継ぎを認めず!? 組織再編成に係る行為・計算否認めぐる裁判

2019/10/30

「伝家の宝刀」である組織再編成に係る行為・計算の否認規定(法人税法132条の2)の適用をめぐって争われた裁判で、東京地裁は6月27日、税務当局に軍配を上げる判決を下した。これは、もともと特定資本関係のあった会社を適格合併し、存続する会社が消滅した会社の欠損金を引き継いだところ、税務当局が「法人税を不当に減少させるもの」として引き継ぎを認めなかったことから争いになったものだ。

適格合併が行われた場合、被合併法人の適格合併等の日前7年以内に開始した各事業年度において未処理欠損金額があるときは、合併法人等の各事業年度における欠損金額として引き継ぐことが認められている(法人税法57条2項)。

ただし、適格合併の日前5年以後に特定資本関係が生じている場合で、その適格合併等が「共同で事業を営むための適格合併等として政令で定めるもの」に該当しないときは、引き継げる未処理欠損金額の中に、特定資本関係が生じた事業年度の前7年内の事業年度において生じた欠損金額等を含まないとの制限がある(同法3項)。

なお、特定資本関係とは、いずれか一方の法人が他方の法人の発行済株式・出資の総数または総額の100分の50を超える株式・出資を直接または間接に保有する関係その他の政令で定める関係のことをいう。

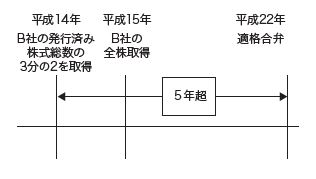

上記の規定を念頭に今回の裁判を見てみると、自動車部品メーカーA社は、平成14年に金属加工業B社の発行済み株式総数の3分の2を取得し、B社と特定資本関係となった後、平成15年にB社の全株式を取得した。そして、特定資本関係5年超という要件を満たした上で、平成22年3月に適格合併を行い、B社と特定資本関係ができた後に生じた欠損金を引き継いだ。上記の規定に照らせば、特に問題ないようにも思える。

しかし、税務当局は、その未処理欠損金額をA社の損金の額に算入することは、A社の法人税の負担を不当に減少させる結果となるとして、包括的な租税回避を防止する「組織再編成に係る行為・計算の否認規定(法人税法132条の2)」を適用し、更正処分等を行ったことから争いが起きた。

裁判の主な争点は次の2点だ。

1、特定資本関係が、合併法人の当該合併に係る事業年度開始の日の5年前より前に生じている場合に法人税法132条の2を適用することができるか否か

2、本件合併が法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるか否か

納税者の主張

A社(納税者側)は、合併の対象となる会社の株式を取得し、合併前に特定資本関係を成立させ、特定資本関係5年という要件を満たして「適格合併」を行っており、B社の未処理欠損金は、特定資本関係成立後、A社の完全支配関係にある状況で生じたものだったとして、次のように主張している。

「個別的否認規定(同法57条3項等)が設けられている類型の組織再編成に関しては当該個別的否認規定に租税回避行為として否認するための要件(および否認されないための例外要件)が全て書き尽くされ、当該要件の該当性を判断することによって課税上の問題に対処することが、(立法)当時から想定されていた。(中略)個別的否認規定に定める例外要件を充足する事案に同条が適用されることは想定されていなかったといえる。本件合併に対し、さらに一般的否認規定である同法132条の2 を適用して本件未処理欠損金額の引継ぎを否認することが可能であるとする法解釈は、(中略)立案担当者の説明から読み取れる立法趣旨にも反し、また課税要件が法令によって明確に定められることを要請する租税法律主義に反する」。

裁判所の判断

裁判所は、争点1の「特定資本関係が、合併法人の当該合併に係る事業年度開始の日の5年前の日より前に生じている場合に法人税法132条の2を適用することができるか否か」について次のように整理している。

ア、法人税法132条の2は、組織再編成において法人税の負担を不当に減少させる結果となると認められる行為または計算が行われた場合に、それを正常な行為または計算に引き直して法人税の更正・決定を行う権限を税務署長に認めたものと解され、組織再編成に係る租税回避を包括的に防止する規定として設けられたものと解される(平成28年ヤフー事件最高裁判決参照)。

イ、個別的な否認規定である同法57条3項の適用が排除される適格合併についても、同項の規定が一般的否認規定の適用を排除するものと解されない限り、法人税の負担を不当に減少させる結果となると認められる行為または計算が行われたものと認められる場合には同法132条の2が適用されることを予定しているものと解される。

ウ、法人税法57条3項は、グループ内の他の法人と組織再編成を行うといったグループ外の法人が有する未処理欠損金額を利用した租税回避行為を防止するために設けられた規定であり、未処理欠損金額を利用したあらゆる租税回避行為をあらかじめ想定して網羅的に定めたものとはいい難いし、実際、特定資本関係5年超要件を満たす適格合併等であっても、法人税の負担を不当に減少させる結果となると認められる行為または計算が行われる場合が想定されないとはいい難い。同条3項が特定資本関係5年以下の組織再編成と5年超の組織再編成を区別して規定しているからといって、特定資本関係5年超の組織再編成について一般的否認規定の適用が排除されているとはいえない。

そして、最終的には「特定資本関係5年超要件を満たす適格合併についても、同法132条の2が適用されることを予定しているものと解するのが相当」と結論づけた。

また、争点2の「本件合併が法人税法132条の2にいう「法人税の負担を不当に減少させる結果となると認められるもの」に当たるか否か」につき、裁判所は次の判断基準を示している。

「①当該法人の行為または計算が、通常は想定されない組織再編成の手頂や方法に基づいたり、実態とはかい離した形式を作出したりするなど、不自然なものであるかどうか、②税負担の減少以外にそのような行為または計算を行うことの合理的な理由となる事業目的その他の事由が存在するかどうか等の事情を考慮した上で当該行為または計算が、組織再編成を利用して税負担を減少させることを意図したものであって、組織再編税制に係る各規定の本来の趣旨および目的から逸脱する態様でその適用を受けるものまたは免れるものと認められるかどうかという観点から判断する」(平成28年ヤフー事件最高裁判決参照)。

その上で裁判所は、A社はB社を合併後、新B社を設立してB社の従業員を転籍させ、また棚卸資産の譲渡などを行い、B社を清算して事実上未処理欠損金だけを引き継いでいると指摘。そして、「形式的には適格合併の要件を満たすものの、組織再編税制が通常想定している移転資産等に対する支配の継続、言い換えれば事業の移転および継続という実質を備えているとはいえず、適格合併において通常想定されていない手順や方法に基づくものでかつ実態とはかい離した形式を作出するものであり、不自然なものというべき」と認定。納税者の主張を退けて税務当局の判断を支持した。

納税者は、本件合併に係る未処理欠損金の引継ぎに当たり、合併したB社に従業員引継ぎ要件や事業継続要件が求められていないにも関わらず、その不充足をもって判断した点などにつき不服があるとして控訴している。