東京地裁 コインパーキングへの土地貸付は駐車場業に該当せず

2021/06/22

東京地裁が個人事業税をめぐり異例の判決を下した(令和3年3月10日)。争点となったのは、コインパーキングを運営する不動産業者に土地を貸していることが、個人事業税の課税対象である「駐車場業」を営んでいることに該当するかどうか。東京都は、駐車場の場所を提供しているから駐車場業に該当するとして平成28年分からの3年分を追徴。土地の所有者は、単に土地を貸しただけだと不服を主張して争いが勃発した。

●どんな事案だったのか?

判決によると、土地の所有者である資産家Aさんは個人の貸主として平成27年、九州で営んでいた料亭の跡地約350㎡をコインパーキング駐車場企画会社B社に土地賃貸方式(表参照)で貸し付けた。駐車できる台数は10台。もともとこの土地は資産家Aさんの会社名義でB社に貸し付けられていたが、それを整理し、アスファルト敷はAさんが会社から買い取ったという。

不動産所得の確定申告では、青色申告決算書に収入金額453万6000円、減価償却費としてアスファルトの取得価額を基にした5万9178円を計上していた。B社は、無人時間貸駐車場用機器やライン引き・車止めなどを設置し、集客・集金等の管理業務も行った。

●事務提要により賦課処分

東京都は平成30年、Aさんの確定申告書を閲覧。航空写真などから駐車台数が10台あることなどを確認し、Aさんを「駐車場業」を行う者であると認め、平成28年分から平成30年分の個人事業税の賦課処分を行った。

というのも、個人事業税の運用にあたっては、総務省による技術的助言として「地方税法の施行に関する取扱いについて(道府県税関係)」( 平成22年4月1日付総税都第16号(全部改正)総務大臣通知。以下「取扱通知」という)を基にしているからだ。

具体的には、事業税の納税義務者である「事業を行う個人」に当たるか否かの判断基準について、事業を行う個人とは、当該事業の収支の結果を自己に帰属せしめている個人をいうものであるとした上で、「事業税の課税客体の認定については、次の諸点に留意すること」として、駐車場業に係る認定に関し、「駐車場業とは、対価の取得を目的として、自動車の駐車のための場所を提供する事業をいうものであること。なお、建築物である駐車場を除き、駐車台数が10台以上である場合には、駐車場業と認定すべきものであること」とされている(取扱通知第3章・第1節・第1・1の5、第2・2の1・⑹)。

これを受けて策定された東京都の「個人事業税課税事務提要」によると、「最終的には法意及び社会通念に照らして行う」としながらも、駐車場業の認定の留意事項として「賃貸人が駐車施設を何ら施さず、更地を一括して貸し付けている場合で、賃借人が自ら駐車場所として使用している場合又は賃借人が当該土地を用いて駐車場事業を営んでいる場合には、当該土地の貸付けは、駐車場所の提供とみなし、認定すべきものとする」(平成24年8月1日付24主課課第153号東京都主税局長通達、なお、本件に適用されるのは、平成29年3月31日付28主課課第546号による改定後のもの。)とされ、土地のまた貸しでも駐車場業の認定をすることとされている。東京都はこれをベースにAさんについて駐車場業を認定したというわけだ。

これに対し、Aさんはコインパーキング業者に土地を貸しているだけで駐車場業は営んでいないと主張、両者の間で争いが勃発した。

●東京地裁の判断

東京地裁はまず、地方税法72条の2第8項は、課税対象の第1種事業を規定し、第13号に「駐車場業」を掲げていることを確認。しかし地方税法上は「「駐車場」の内容のほか、「事業」自体の意義についても一般的に定義規定を置いておらず、社会通念に従ってこれを判断するほかはないというべき」とした。

そこで東京地裁は「事業」について「事業とは自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務をいうもの」と過去の最高裁判決から引用。次に、駐車場については駐車場法2条1号、2号から自動車の駐車のための施設としたうえで、「駐車場業」について「対価の取得を目的として自動車の駐車のための場所を提供する業務を自己の計算と危険において、独立して反復継続して行うものであることを要する」とした。

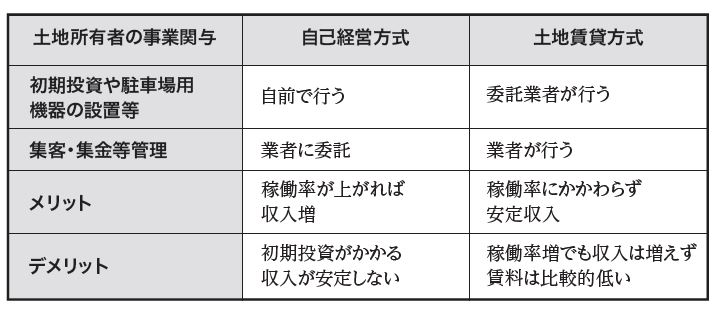

東京地裁によれば、土地所有者がコインパーキング式の時間貸駐車場により土地を活用する手法としては、自己経営方式と土地賃貸方式があるとして、それぞれ違いを次の表のように分析している。

東京地裁は、この観点から、Aさんに当てはめて、次のように認定した。

①土地は、貸付先の業者が自己の駐車場として使用するためではなく、業者の責任において募集した第三者に対し駐車場として利用させることを前提に土地を貸し付けたこと

②資産家は、利用者との間の契約や管理業務に関与していないこと(経営リスクは負わないこと)

③駐車場の稼働状況に関わらず業者から月額一定の賃料を受け取る契約であること(そのため稼働が増えても収入は増えないデメリットがあること)

このため東京地裁は、業者が運営する駐車場事業の場所として「資産家は土地を定額で貸付けているに過ぎないから「対価の取得を目的として自動車の駐車のための場所を提供する業務を自己の計算と危険において、独立して反復継続して行うものである」と評価することはできない。従って資産家は駐車場業を行うものに該当しない」と結論付けた。

また、東京地裁は、租税法律主義の観点から東京都の認定基準に関し「自己経営方式と土地賃貸方式の(税負担の)不均衡を根拠として土地所有者が駐車場業を営んでいるとは評価できないような場合にまで、駐車場業を「拡張解釈」することは相当でない」と説示している。

個人事業税は都道府県税で、土地の貸付方式の駐車場業の認定については、都道府県により「不動産貸付業」とする可能性を示すところがあるなど、異なることがあるようだが、資産家自ら駐車場業を運営し、集金・管理・クレーム処理し経営リスクを負う「自己経営方式」とは異なる「土地貸付方式」について、東京地裁は適正なジャッジをしたといえそうだ。