31年施行日にまたがる取引 仕入控除税額の計算に注意!

2019/07/23

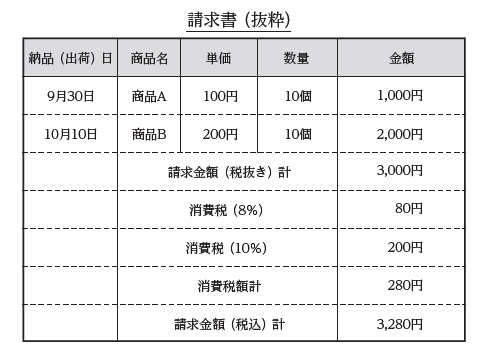

Q.当社は雑貨品の販売業を営んでおり、収益(売上)の認識は出荷基準、費用(仕入)の認識は検収基準を採用しています。ところで、当社に送付された下記の請求書(平成31(令和元)年10月分)のうち、商品Aが当社の倉庫に納品されたのは平成31(令和元)年10月1日です。当社では検収基準により仕入を計上していることから、税込仕入高の1,080円(1,000円+80円)を10%税率の商品仕入高として仕入控除税額を計算してよいでしょうか。

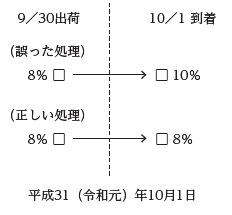

A.棚卸資産の売買をした場合の売上(仕入)の計上時期は、その引渡しのあった日を原則としつつ、出荷基準や検収基準なども継続適用を条件として認められています(消基通9-1-1~9-1-2、11-3-1)。では、平成31(令和元)年9月30日に出荷した商品が10月1日に販売先に到着した場合の適用税率はどのように考えればよいのかということですが、譲渡者の適用税率(8%)にあわせ、購入者は仕入控除税額の計算をすることが明らかにされています(経過措置Q&A【基本的な考え方編】問3)。

前段階税額控除方式を採用している消費税においては、EUで採用しているインボイス方式であろうが、日本型の請求書等保存方式であろうが、譲渡者と購入者の適用税率は一致させなければなりません。

販売者が8%税率で譲渡した商品を購入者が10%税率で仕入税額控除の対象とした場合には、譲渡者と購入者の適用税率が異なることとなります。結果、転嫁を前提とした消費税のしくみが根底から崩れることとなるので当然に認められないということです。

無料登録はこちら

無料登録はこちら