相続税実務の“鉄則”に従ってはいけないケースとは!? ~その1~

2019/11/21

相続税実務の鉄則 『遺産(宅地)の共有は避ける』

相続人間で遺産を分割する際に、その遺産のうちに宅地があり、相続人が例えば兄弟2人(長男と二男)である場合には、その宅地を兄弟間(同一世代間)で共有により相続することは避けるべきである。

その理由だが、相続後の次のような状況において、兄又は弟それぞれの単独判断により、相続した宅地の維持・管理・処分などが行えないことにある。

① 毎年の固定資産税は、持分に応じて負担することになるが、その負担方法について事前の協議が必要になる。

なお、持分に応じた負担が行われないと、贈与税の課税関係が生じる場合がある。

② 相続による取得後、その宅地の維持・管理・利用方法などについて、共有者間での合意が必要になる。

③ 共有者の1人が資金調達のために、その宅地を譲渡しようと思っても、他の共有者の同意がなければ譲渡できない。

④ 共有者の1人に相続が開始すると、その宅地の持分が死亡した共有者の相続人に引き継がれることになり、宅地共有者の人数が増加することから所有関係が複雑化する。

◆〝鉄則〟に従ってはいけないケース

次に該当する場合には、あえて宅地を共有で相続することを検討すべきである。

①相続税の納税資金調達のため、遺産である宅地の譲渡を予定している場合

②共有が親子間である場合

③「地積規模の大きな宅地の評価」の適用を受ける場合

◆〝鉄則〟に従ってはいけない理由と留意点

①相続税の納税資金調達のため、遺産である宅地の譲渡を予定している場合

遺産である宅地を相続税の申告期限(10か月以内)より前に譲渡を予定していれば、共有状況は短期間のうちに解消するため、〝鉄則〟に従う必要はなくなる。

共有により相続した宅地を10か月以内に譲渡できれば、取得費加算の特例(措法39)の適用を受けることができることから、その適用による所得税等の負担減少分は、相続税の納税資金に充当することができる。

取得費加算額は、例えば相続人2人が宅地を2分の1ずつ共有していても、それぞれの相続税額により異なるため、譲渡所得税額に差異が生じることを事前に説明することが求められる。

②共有が親子間である場合

共有者が兄弟姉妹のような同一世代間ではなく、親子など世代の異なる間柄での共有であれば、それほど遠くない時期に親の相続開始が想定され、相続開始時点で親の持分を子が相続すれば、共有状況が解消され、結果的に子の単独所有となる。

したがって、例えば母親と長男(又は母親と二男)による宅地の共有であれば、いずれ訪れる母親の相続開始により共有状態が解消するため、「遺産(宅地)の共有は避ける」という〝鉄則〟に従う必要がなくなる。

さらに、当初の遺産分割協議の際、二次相続(母親の相続)を見据えて、母親と長男(又は母親と二男など)により宅地を共有にすれば、母親の持分は共有者である子が相続を行うことになるため、二次相続時に遺産分割協議を円滑に行いやすくなる効果も期待できる。

この場合だが、二次相続における遺産分割時に共有者以外の共同相続人が異議を唱えることも想定されるため、母親に遺言を残してもらうことで確実に相続できることとしたい。

③「地積規模の大きな宅地の評価」の適用を受ける場合

平成30年1月1日以後の相続開始で適用が可能となった「地積規模の大きな宅地の評価」は、従前の「広大地」に比べて減額幅は減少したものの、適用の有無は大きく相続税額に影響する。

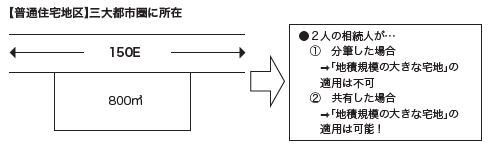

新設された「地積規模の大きな宅地」には、面積要件が設けられており、①三大都市圏では500㎡以上の地積の宅地、②それ以外の地域では1,000㎡以上の地積の宅地となっている。

例えば、三大都市圏に所在する800㎡の宅地を2人の相続人で遺産分割を行う場合、法定相続分に則って1/2ずつ相続するケースを想定する。この場合、〝鉄則〟の共有を避けるために、それぞれの単独所有するために分筆すると上記①の面積要件を満たさなくなるため、「地積規模の大きな宅地」は適用できなくなる。そのため、あえて戦略的に共有状態とすることで、評価減額を可能とすることができる。

「地積規模の大きな宅地の評価」を適用した宅地については、管理・処分を考慮すると、将来的に共有者の1人が他の共有者からその持分を買い取り単独所有することも検討すべきである。

そのためには、その譲渡を織り込んだ遺産分割シミュレーションを作成(例えば、買い受ける相続人は現金を多く相続させ、一方の売り渡す側の相続人にはその他の遺産を相続させるなど、共有状況の解消後にそれぞれの遺産をバランスさせるなど)することも求められる。

アドバイザー/中島孝一税理士

無料登録はこちら

無料登録はこちら