課税売上高が5,000万円超 簡易課税の適用事業者の注意点

2017/05/30

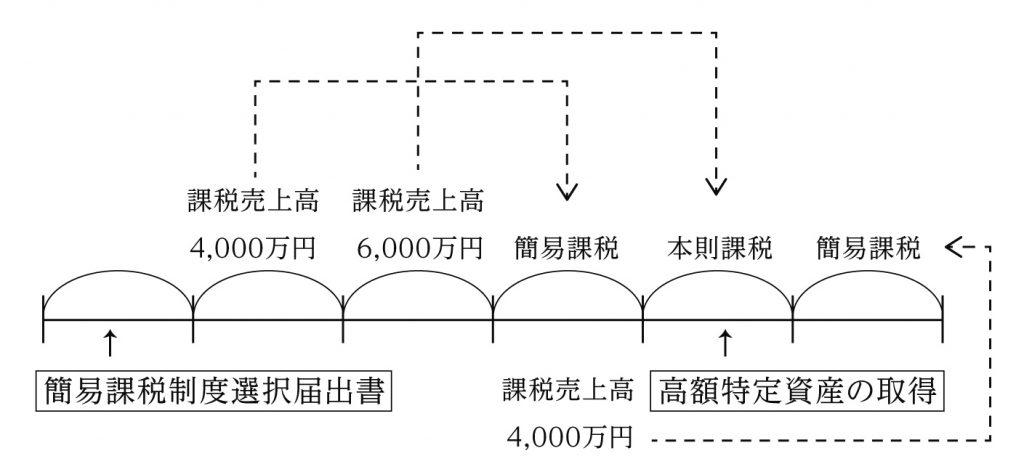

Q.私は不動産賃貸業を営む消費税の課税事業者です。仕入控除税額の計算は、簡易課税制度の適用を受け、消費税の確定申告をしています。私は平成27年中の課税売上高が5,000万円を超えたことにより、平成29年分の申告は本則課税によることとなります。

この場合において、「簡易課税制度選択不適用届出書」は平成28年中に提出しておく必要があったのでしょうか。また、平成29年中に高額特定資産を取得した場合には、平成31年までの間は本則課税が強制適用となるのでしょうか。

A.

(1)「簡易課税制度選択不適用届出書」の提出の是非について

「簡易課税制度選択届出書」を提出した場合であっても、基準期間における課税売上高が5,000万円を超える場合には簡易課税により計算することはできません。「簡易課税制度選択不適用届出書」は、簡易課税を適用している事業者が、自らの意思でこれを取り止める場合に提出するものであり、基準期間の課税売上高が5,000万円を超えたことにより、いわば強制的に本則課税によるような場合についてまで提出するものではありません。

したがって、あなたが今後も簡易課税制度の適用を受けたいのであれば、たとえ本則課税により計算する場合であっても、「簡易課税制度選択不適用届出書」を提出する必要はありません。以後、基準期間の課税売上高が5,000万円以下の課税期間についてだけ簡易課税を適用すればよいということです(消基通13-1-3)。

(2)高額特定資産を取得した場合の取扱いについて

本則課税の適用期間中に高額特定資産を取得した場合には、高額特定資産を取得した日の属する課税期間の初日から3年を経過する日の属する課税期間の初日の前日までの間は「簡易課税制度選択届出書」を提出することができません(消法37③)。つまり、「簡易課税制度選択届出書」の提出時期に制限を設けることによって、本則課税による「3年縛り」をしているということです。

また、(1)で説明したように、「簡易課税制度選択届出書」を提出した場合であっても、基準期間における課税売上高が5,000万円を超える場合には、簡易課税により計算することはできません。したがって、事前に「簡易課税制度選択届出書」を提出している事業者の基準期間における課税売上高が5,000万円を超えたことにより本則課税が適用され、たまたまこの課税期間中に高額特定資産を取得したようなケースでは、簡易課税制度の適用制限はされないこととなります。

無料登録はこちら

無料登録はこちら