代償金を払って取得した相続財産を譲渡した場合の注意点

2022/08/25

平成25年度の税制改正をうけて、相続税の基礎控除の改正により、相続税の基礎控除額が減額となり、相続税申告の対象者が増え、相続税の申告件数も増加しました。

今回は資産税実務で注意していただきたい事例として、その相続税申告自体に関する内容ではなく、相続において代償分割により取得した相続財産を、その相続税の申告期限後3年以内に譲渡した場合における租税特別措置法第39条「相続財産に係る譲渡所得の課税の特例」の適用について一定の調整計算をする必要がありますが、この調整計算の内容について、紹介させていただきます。

1.代償金とは

代償金とは、代償分割により相続財産を取得した者が、その他の相続人に対して負担する金銭等のことをいいます。

代償分割とは、相続人が被相続人の相続財産を取得したものの、その相続財産の評価額とその他の相続財産の評価額に差額が発生してしまい、この相続財産の評価額の差額を調整する必要が生じました。このため、評価額の高い財産を取得した相続人が、その他の相続人に対して現金等を支払い相続財産の評価額の調整をおこなうという相続財産の分割の方法のことをいいます。

たとえば、被相続人(父親)が亡くなって、相続が発生しました。相続人は実子が2人いました。被相続人はその実子2人に対して「法定相続分の通り相続財産を分割する。」と遺言書に記載していたとします。ただ被相続人の相続財産が不動産が多い場合などは、正確に2分の1ずつの金額を相続しようとすると、相続財産である不動産を2分の1ずつの共有名義とする必要があります。

共有名義となった場合には、今後、その取得した相続財産を売却したいとなったときに、共有名義の不動産は売却しにくいなど、その財産を自由に処分ができないということが起こり得ます。

そのようなことを事前に避けるため、相続人は相続財産ごとに相続しようと考えます。しかし、相続財産が不動産の比率が多い場合には、2分の1ずつに分けることは難しいケースが多いです。

実子①及び実子②が取得した相続財産が以下に記載する不動産であった場合には、被相続人の遺言書の通り相続財産を取得しようとすると、相続財産の評価額合計8億円の2分の1ずつの4億円ずつを相続する必要があります。しかしながら、その取得した相続財産は以下のように、評価額に大きな「差」が出てしまいました。

この「差」を調整して取得する方法が代償分割です。

各相続人は以下のように財産を取得しました。

【取得した相続財産】

実子①:収益不動産① 土地 2.5億円 建物 5,000万円

収益不動産② 土地 2億円 建物 5,000万円 計 5.5億円

実子②:自宅不動産 土地 2億円 建物 5,000万円 計 2.5億円

合計は8億円ですが、実子①は5.5億円、実子②は2.5億円と、3億円の「差」が発生しています。

本来は4億円ずつの相続財産を取得することとなるため、その調整に現金を実子①は実子②に対して支払うこととしました。

【取得した相続財産(代償金調整後)】

実子①:相続財産 5.5億円-代償金1.5億円 差引計 4億円

実子②:相続財産 2.5億円+代償金1.5億円 合計 4億円

代償金にて調整したことにより、実子①及び実子②とも、取得した相続財産の評価額が4億円ずつとなり、被相続人の遺言の通り、相続財産を2分の1ずつ取得することが出来ました。

このような調整を行う財産分割方法を「代償分割」といい、その代償分割により調整するために支払う金銭等を「代償金」といいます。

2.相続税の取扱い

代償分割により相続財産を取得した場合の相続税の課税価格の計算については、以下の通りとなります。

(1)代償金を支払った人

課税価格=相続税評価額-代償金額

(2)償金を受け取った人

課税価格=相続税評価額+代償金額

上記の他、代償金の算定が代償分割時の時価により行われた場合には以下のようになります。

(1)代償金を支払った人

課税価格=相続税評価額―代償金額×(相続税評価額÷代償分割時の時価)

(2)代償金を受け取った人

課税価格=相続税評価額+代償金額×(相続税評価額÷代償分割時の時価)

3.譲渡所得(所得税)の取り扱い

相続税の申告期限から3年以内に、その相続により取得した相続財産を譲渡した場合は、租税特別措置法第39条の「相続財産に係る譲渡所得の課税の特例」の適用を行い、納付した相続税額の一部を、その譲渡した相続財産の取得費に加算することができます。

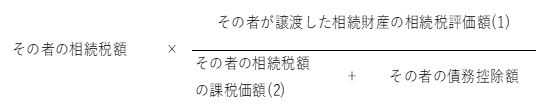

計算ロジックとしては以下となります。

【算式①】

ここまでは、通常の相続財産を譲渡した場合の取得費計算の調整ルールです。その相続において代償分割があった場合には、上記の(1)の金額に一定の調整を行います。

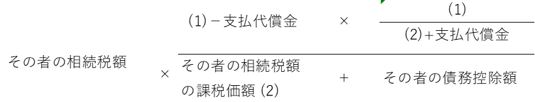

その計算ロジックは以下の通りです。

【算式②】

代償分割により代償金の支払いがあった場合における、相続税の取得費加算の特例の計算は、上記計算式の分子の金額「その者が譲渡した相続財産の相続税評価額」について、支払った代償金額の調整計算を行う必要があります。

代償金を支払って、その分相続税の課税価額が減少しているのだから、加算される相続税の金額は、その支払った代償金の金額分だけ少なくなる計算となります。

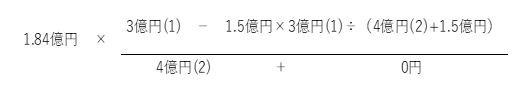

1.の事例において、実子①の相続税額が、1.84億円、取得した収益不動産①の土地及び建物の相続税評価額3億円(1)を第三者へ譲渡したものとします。実子①の相続税の課税価格は4億円(2)、代償金の支払金額が1.5億円となります。上記の【算式②】に当てはめると以下のようになります。

となり、約1億円を取得費加算として、譲渡所得の計算上、譲渡資産の取得価額に加算します。(注)通常の計算では1円単位まで計算します。

通常の計算ロジック【算式①】では

となり、約1.38億円が取得費加算の金額となります。

支払代償金の金額の調整をすることで、3800万円ほど取得費加算の金額に差額が生じます。(注)通常の計算では1円単位まで計算します。

4.最後に

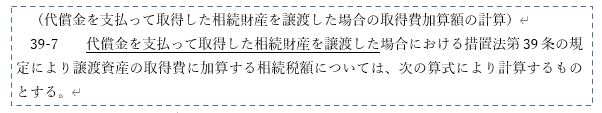

「代償金を支払って取得した相続財産を譲渡した場合の取得費加算額の計算」は、租税特別措置法通達39-7にて、その調整計算について、以下のように規定がされています。

上記、点線枠内の下線部分「代償金を支払って取得した相続財産を譲渡した」という書かれ方をしています。

では「実子①が収益物件①を取得する際に、代償金として1.5億円を実子②に支払う」と遺産分割協議書に記載されていた場合において、実子①が取得した収益物件②を相続税の申告期限後3年以内に譲渡したときは、取得費加算額の計算はどうなるでしょうか。

代償金を支払って取得した相続財産は、収益物件①なので、収益物件②は代償金を支払って取得した相続財産ではないという読み方もできます。

しかしながら、結論としては収益物件②を譲渡した場合においても、その譲渡所得税申告において、租税特別措置法通達39-7により取得加算額の調整を行いますのでご留意ください。

執筆:河合 真悟 税理士/監修:石井 克美 税理士

無料登録はこちら

無料登録はこちら