国外財産調書について

2024/07/23

1.はじめに

ひと昔とは違い情報を簡単に入手することができるようになり、海外にあるコンドミニアムなどの不動産を購入する人も増えてきました。ハワイやロサンゼルスなどのコンドミニアムは100万ドルを超えるものも多くあります。日本の居住者が、年末時点において海外にある財産の合計額が5,000万円を超えて所有していると、海外の財産の内容を記載した「国外財産調書」の提出が必要となります。

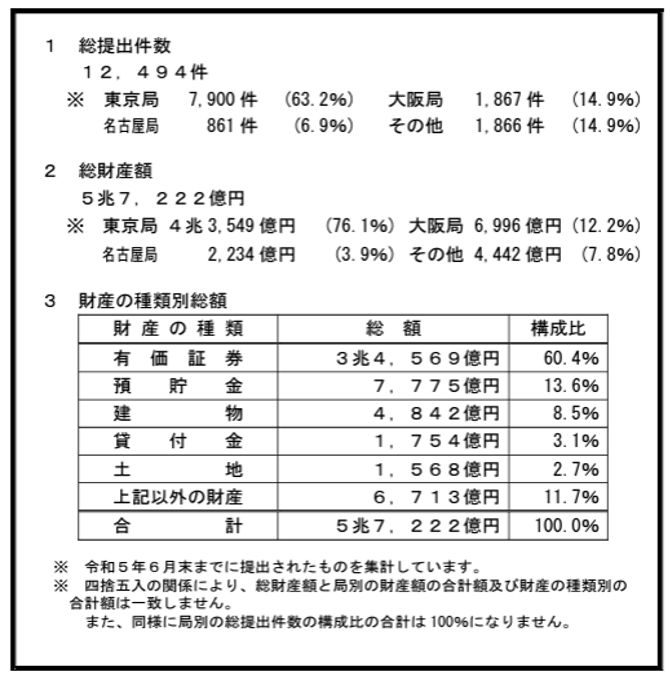

令和4年度の「国外関連調書」の提出状況が国税庁より公表されています。令和5年6月末日までに提出がされたもので、総提出件数は12,494件、総財産額は、5兆7,222億円となっています。

(国税庁.”令和4年分の国外財産調書の提出状況について” 2024-12

https://www.nta.go.jp/information/release/pdf/0023012-286.pdf(参照2024-7-21))

2.国外財産調書の概要

「国外財産調書」は、日本の居住者である者が、その年の12月31日において、国外財産調書の対象となる海外に所在している財産の合計額が5,000万円を超える場合には、その年の翌年6月30日までに、その居住者の住所地等を管轄する税務署へ提出することとされています(国外送金等調書法5①)。

なお、相続開始の日の属する年(相続開始年)の年分の国外財産調書については、その相続又は遺贈により取得した国外財産(以下「相続国外財産」といいます。)を記載しないで提出することができます。この場合において、相続開始年の年分の国外財産調書の提出義務については、国外財産の価額の合計額から相続国外財産の価額の合計額を除外して判定します(国外送金等調書法5②)。

国外財産の価額は、原則としてその年の12月31日時点の時価によることとされていますが、時価に準ずるものとして、見積価額の記載でもよいとされています。

「国外財産調書」の提出が提出期限内にされた場合には、所得税、相続税の申告の際に、「国外財産調書」に記載されている財産に係る所得等の記載漏れがあったとしても、その所得等に係る過少申告加算税等が5%軽減されます。

逆に「国外財産調書」の提出が提出期限内にされなかった場合において、所得税、相続税の申告の際に、「国外財産調書」に記載されている財産に係る所得等の記載漏れがあったときは、その所得等に係る過少申告加算税等が5%加算されます。

上記の他、「国外財産調書」に偽りの記載をした場合または、「国外財産調書」を正当な理由なく提出期限内に提出しなかった場合には、1年以下の懲役、または50万円以下の罰金に処せられることがあります。

なお、「国外財産調書」とは別に「財産債務調書」というものがあります。「財産債務調書」は、その年分の退職所得を除く各所得の合計額が2,000万円を超える人が、国外財産のみならず、所有している一定の財産が、その年の12月31日において3億円以上(一定の株式等の場合には、1億円以上)である場合など一定の要件に該当する場合に提出する必要があります。この「財産債務調書」の提出を行っているとしても、「国外財産調書」の提出要件に該当するときは、「国外財産調書」も提出必要があります。(国外送金等調書法5①本文)

3.国外財産調書の対象となる財産

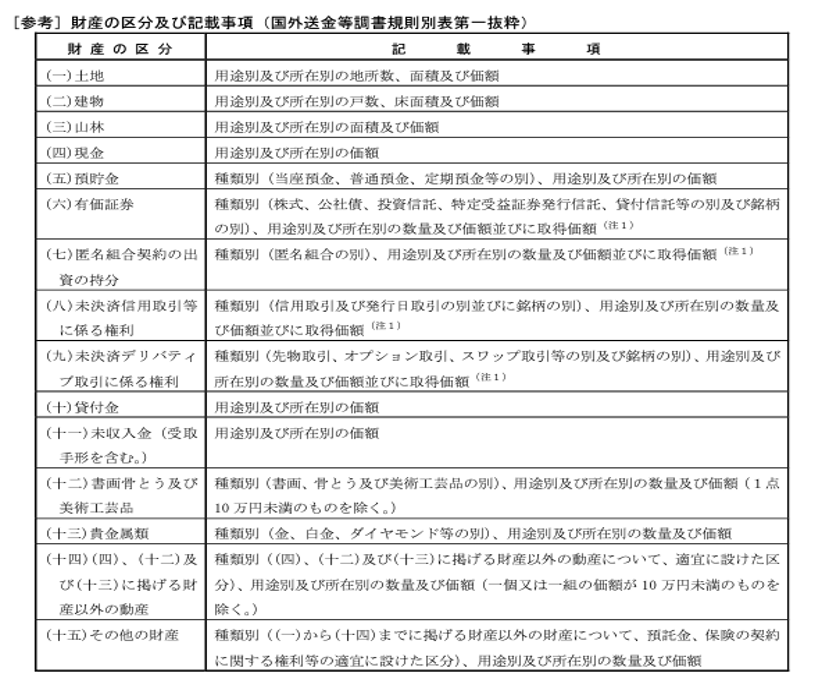

居住者が取得した海外に所在している財産で以下に記載するものです。なお、財産が「国外にある」かどうかの判定については、基本的には財産の所在の判定について定める相続税法第10条の規定によることとされています(国外送金等調書法5③、国外送金等調書令 10①)。

① 不動産・・・不動産の所在地が海外にあるもの

② 預貯金・・・その口座等の金融機関の支店が海外にあるもの

③ 有価証券・・・その発行した法人等の所在地が海外にありもの

④ 保険金・・・保険会社の本店等の所在地が海外にあるもの

⑤ 貸付金・・・その債務者の住所地が海外にあるもの

⑥ 船舶または飛行機・・・登録をした機関の所在地が海外にあるもの

⑦ その他の財産・・・その財産を有するものの所在地が海外にあるもの

などがあります。

(注)1「(六)有価証券」、「(七)匿名組合契約の出資の持分」、「(八)未決済信用取引等に係る権利」及び「(九)未決済デリバティブ取引に係る権利」に区分される財産に係る「取得価額」は、財産債務調書を提出し、国外送金等調書法第6条の2第5項の規定により、その財産債務調書にこれらの財産についての記載を要しないとされた方が記載することとなります(取得価額の算定等については、Q25をご参照ください。)。 なお、特定有価証券(注2)については、財産債務調書を提出し、国外送金等調書法第6条の2第5項の規定により、その財産債務調書にこれらの財産についての記載を要しないとされた方であっても、取得価額の記載は要しません。2「特定有価証券」とは所得税法施行令第170条第1項に規定する有価証券をいい、具体的には、新株予約権その他これに類する権利で株式を無償又は有利な価額により取得することができるもののうち、その行使による所得の全部又は一部が国内源泉所得となるものをいいます国外送金等調書規則別表第三備考三)。

(国税庁.”国外財産調書制度(FAQ)”.2021-12

https://www.nta.go.jp/publication/pamph/hotei/kokugai_zaisan/pdf/kokugai_faq_h2_01.pdf,(参照2024-7-21))

4.国外財産調書の提出があった場合の軽減措置及び提出がない場合のペナルティ

「国外財産調書」の提出を怠るとどのようなことになるのでしょうか。

国外財産調書に偽りの記載をした場合、または正当な理由なく国外財産調書の提出を期限内に行わなかった場合には、1年以下の懲役または50万円以下の罰金に処せられることがあります。また、海外にある財産に係る所得税、相続税の申告があった場合に、その海外の財産について申告漏れがあった場合においても

① 国外財産調書が提出期限内に提出されている場合

・・・過少申告加算税、無申告加算税が5%軽減

② 国外財産調書が提出期限内に提出されていない場合

・・・過少申告加算税、無申告加算税が5%加算

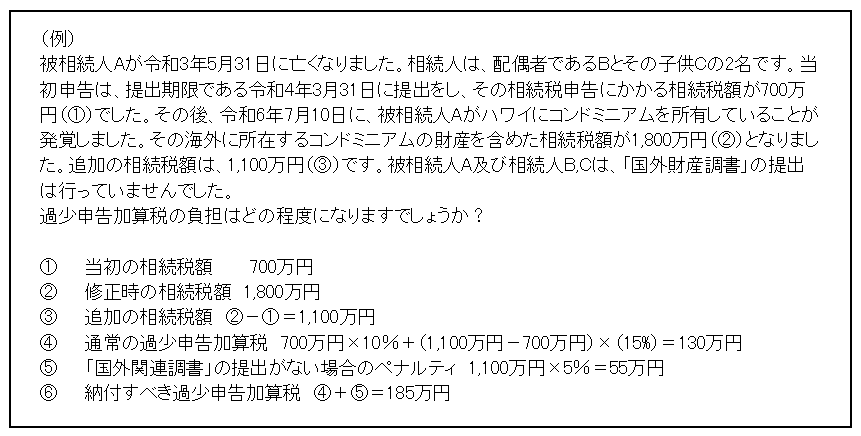

所得税や相続税の申告の際に、漏れなく財産を記載していれば上記の過少申告加算税等のペナルティは課されないわけですが、被相続人が海外にコンドミニアムを所有していたが、家族である相続人がその事実を知らない場合には、相続税の申告時点で、そのコンドミニアムを相続財産に含めないで相続税の申告を行うことになります。その時に、この「国外財産調書」の提出がないと、その相続税の申告に含めていなかったコンドミニアムに係る相続税について、過少申告加算税が5%上乗せして課されます。

過少申告加算税は10%(新たに納める金額が当初申告の税額と50万円とのいずれか多い金額を超えている場合には、その超えている金額部分については15%)となります。

5.国外財産調書の提出がない場合のペナルティの除外

4.の(例)の通り、「国外関連調書」の提出がされていなかったことで、提出していれば納付する必要のなかったペナルティとなる過少申告換算税の上乗せ分の負担が発生します。

この場合において、被相続人Aが「国外関連調書」を提出してなくても、その国外財産を取得した相続人BまたはCが適正に「国外関連調書」を提出している場合には、「国外関連調書」の提出がない場合のペナルティである過少申告加算税の加算は適用されません。また、一定の場合において、相続人において、被相続人の国外財産を把握することが困難であったと認められる場合には、ペナルティである過少申告加算税の加算が適用されないケースもあります。

国税庁において、より細かいシチュエーションについて、過少申告加算税の加重措置の適用除外事例が公表されております。「国外財産調書制度(FAQ)」をご参照ください。

6.まとめ

所得税の確定申告など年に1回しかクライアントと接する機会がないなど、クライアントとのコミュニケーション頻度が少ないため、「国外財産調書」の提出要件に該当するかどうかなどを把握することができないケースが多々あるかと思慮します。ただこの「国外財産調書」の提出をしないと、ペナルティとなる税金を支払わなければならいケースが出てきます。

我々税理士は、クライアントが「国外財産調書」の提出要件に該当するかどうかを定期的にヒアリングして、提出要件に該当しそうな場合には、「国外財産調書」の提出をしない場合のデメリットをクライアントに伝え、その提出の支援をしていくことが必要であると考えます。

執筆:河合 真悟 税理士/監修:川﨑 啓 税理士

無料登録はこちら

無料登録はこちら