税理士と社会保険労務士の業際問題

2023/08/24

1 はじめに

顧問先の給与計算を依頼している社会保険労務士から、年末調整業務も一括して請け負わして欲しいと言われました。任せていいのでしょうか?

2 税理士と社会保険労務士の業際問題

税理士と社会保険労務士の業際問題は、以下の2点があります。

・社労士が年末調整業務を行っていいか

・税理士が付随業務として社会保険の書類を行政機関に提出していいか

3 日本税理士連合会と全国社会保険労務士会連合会との協議

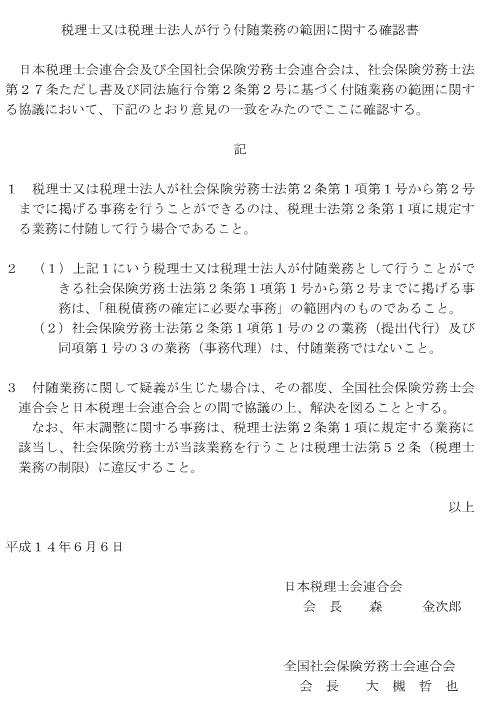

税理士と社会保険労務士の業際問題については、日本税理士会連合会(以下「日税連」という。)と全国社会保険労務士会連合会(以下「連合会」という。)の間で「税理士又は税理士法人が行う付随業務の範囲に関する確認書(以下「確認書」といいます。)」(平成14年6月6日)で意見の一致がみられ、確認されています。

4 年末調整業務について

「確認書」では、年末調整業務は税理士法2条1項に規定する業務に該当し、社会保険労務士が当該業務を行うことは税理士法52条(税理士業務の制限)に違反することが確認されています。

また、連合会が平成27年5月に発行した「月刊社労士」で「賃金計算事務の延長線上にある年末調整事務についても、法定調書の作成及び税務署への届出を除いて、社労士(法人)が行うことのできる業務です。」(平成27年5月号29頁)とする記載内容がありました。

これに対し、平成27年6月、日税連は連合会に、当該記事に関する訂正を行い、その旨を全国の社労士に通知すること及び社労士が年末調整事務を行うことができない旨を全国の社労士に指導することを指導する申入れを行いました。これを受けて、日税連と連合会は4回にわたる協議を行い、「確認書」の通り、年末調整において税務判断を必要とする事務は税理士業務であるとし、社労士は当該税務判断を必要とする事務を行うことができないことが改めて確認されました。

5 税理士が付随業務として行う社会保険労務士の業務

税理士法2条2項に、「税理士は税理士業務のほか、税理士の名称を用いて、他人の求めに応じ、税理士業務に付随して財務書類の作成、会計帳簿の記帳の代行その他財務に関する事務を業として行うことができる」と規定していることから、税理士業務に付随して社会保険労務士の業務を行うことができる、と解釈できるかもしれません。

しかし、「確認書」では、①税理士法2条税理士又は税理士法人が付随業務として行うことができる社会保険労務士法2条1項1号から2号までに掲げる事務は、「租税債務の確定に必要な事務」の範囲内のものであること、②社会保険労務士法2条1項1号の2の業務(提出代行)及び同項1号の3の業務(事務代理)は、付随業務でないこと、とされています。

したがって、労働社会保険諸法令の規定に基づく書類等の行政機関への提出業務は、税理士の付随業務から除かれ、顧問税理士であっても行えませんので注意が必要です。

6 添付資料

執筆:川﨑啓 税理士/監修:河合真悟 税理士