第9回:持株会社スキームによる遺産分割対策・納税資金対策

2021/10/20

1.オーナー経営者の相続における遺産分割の問題点

中小企業のオーナー経営者が、自社株の全てを後継者に相続(遺産分割協議)や遺贈により承継させようとする場合、非後継者である親族(相続人となる予定の人)の了承が得られるかどうかがポイントになります。オーナー経営者の相続の際に、自社株以外の相続財産が相当あり、それらを非後継者が相続できるのであれば了承が得られる可能性は高まりますが、そうでない場合は、相続が揉めることになります。相続人である非後継者が相続の権利を主張して、遺産分割調停の訴えを起こされた場合には、非後継者も自社株を相続する可能性があります。仮に非後継者だけで議決権の過半数を有するような事態になった場合には、後継者の安定した経営に支障をきたすだけでなく、代表取締役等の地位に就くことができない可能性もあります。

2.持株会社スキームによる遺産分割対策・納税資金対策

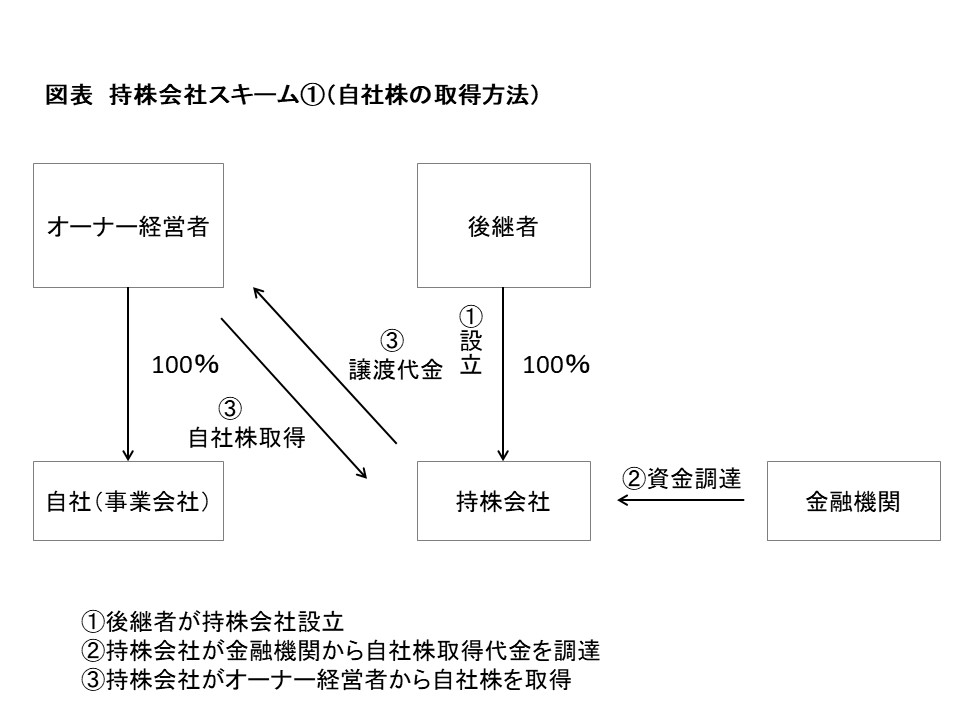

持株会社スキームは、オーナー経営者が所有する自社株を後継者に移したいが、自社株の評価額が高額であるため、後継者が自社株を買取る場合の資金が不足していたり、贈与や相続の際の納税資金が不足している場合に用いられる手法の一つであり、相続人間の円滑な遺産分割の対策として効果的です。

オーナー経営者が、後継者が100%出資する持株会社に保有する自社株を全て時価で譲渡した場合、後継者は持株会社を通じて自社株の全てを保有することになり、経営権を確保することができます。一方、オーナー経営者は、保有財産が自社株からその譲渡代金(現預金)になり、この現預金を非後継者の相続財産として残すことができますので、遺産分割対策になります。また、自社株が現金となることにより、納税資金対策としても効果を発揮します。

3.持株会社スキームの留意点

(1)相続した場合との負担額の比較

自社株の相続税評価額が通常の時価と同じ100と仮定し、自社株を後継者が単純に相続で取得した場合と、持株会社スキームを実行した場合とで、税金の負担額を比較してみます。

後継者が相続により自社株を取得した場合、相続税額は最大(最高税率55%が適用されるとき)55となります。一方、持株会社スキームで持株会社が自社株を取得した場合には、取得価額100と借入金の利息分が必要となります。後継者のいわば身代わりである持株会社を後継者とみて単純比較すると、相続で取得した方が後継者の負担は半分程度となります。さらに、オーナー経営者の自社株の時価に相当する譲渡対価100から譲渡にかかる所得税20を控除した80は、現金としてオーナー経営者の財産となり、その相続が開始した際には相続税の課税対象になります。以上のとおり、基本的に持株会社スキームは節税対策の効果はありません。

(2) 持株会社の借入金の返済方法

次に持株会社スキームの問題点として、持株会社の借入金の返済方法が挙げられます。 持株会社の子会社となった自社(事業会社)からの配当金を原資に借入金を返済していく場合、配当は分配可能額の範囲内でしか行うことができません。このため、事業会社の業績、財務内容によっては配当できないケースも出てくる可能性があります。そのような事態に備える方法としては、事業会社所有の不動産を持株会社が取得・管理し、持株会社が事業会社からの家賃収入を原資に返済を行うことが考えられます。この場合の持株会社が不動産を取得する方法としては、売買の他に、金銭の支払が生じない会社分割(吸収分割)によることも考えられます。

(3)自社株の一部譲渡

自社株の評価額が高額の場合、その購入代金にかかる借入金の負担に関する問題から、持株会社である持株会社に自社株の一部を譲渡し、残りの自社株についてはオーナー経営者が引き続き保有し続けるケースも考えられます。一部譲渡により借入金に関する負担は軽減されますが、借入金を返済するため自社が配当を行った場合には、持株会社だけではなく、残りの自社株を引き続き有しているオーナー経営者にも配当することになります。その配当金は総合課税となり、オーナー経営者が多額の配当を受け取った場合には所得税の負担が大きくなります。さらに、手許に残った現金は相続財産となります。

また、オーナー経営者が保有する自社株については、遺産分割の問題が未解決となり、自社の事業承継とオーナー経営者の相続開始後の遺産分割の双方に課題が残ります。

【今回のポイント】

オーナー経営者が自社株を持株会社に時価で譲渡することにより、自社株から分割が容易な現金に代わりますので、持株会社スキームは、オーナー経営者の相続における遺産分割対策・納税資金対策として効果的です。

その一方で、オーナー経営者が自社株を持株会社に時価で譲渡することで、譲渡にかかる所得税等を控除した譲渡代金が相続財産に代わるだけのため、基本的に持株会社スキームは相続税の節税対策としての効果はありません。

(税理士法人タクトコンサルティング 税理士 山崎 信義)

※事業承継やM&Aに関するご相談は、株式会社日税経営情報センターまで! https://nbs-nk.com/