消費税の課税売上割合に準ずる割合 ~たまたま土地の譲渡があった場合~

2024/12/23

【問】

飲食料品卸売業を営む甲株式会社は、当課税期間(令和6年4月1日~令和7年3月31日)において、事務所として使用していた土地建物をたまたま譲渡したため、課税売上割合が70%前後になることが予想されます。

なお、甲株式会社は、この土地建物譲渡後も、営業の実態に変動はありません。このような場合には、「課税売上割合に準ずる割合」により仕入控除税額の計算をすることができるそうですが、その具体的な取扱いを教えてください。

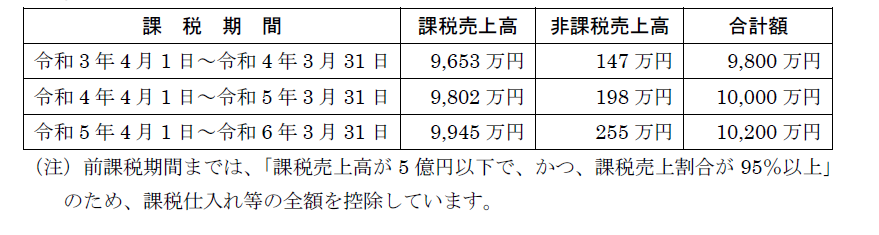

なお、最近の課税期間の課税売上高・非課税売上高とこれらの合計額は、次の表のとおりです。

【回答】

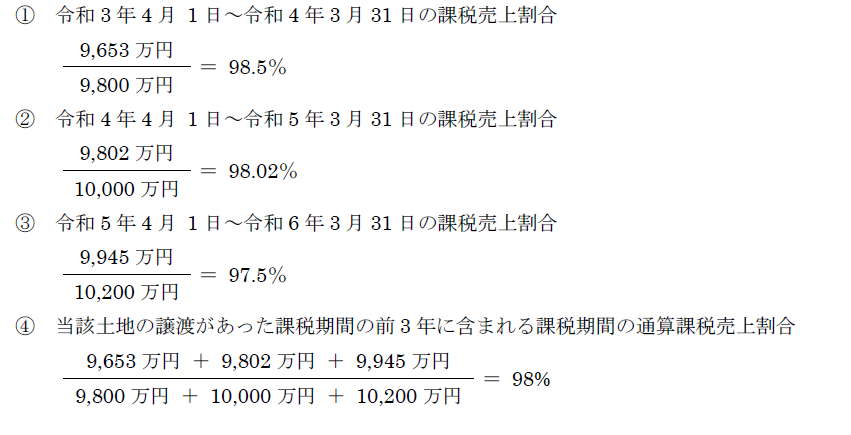

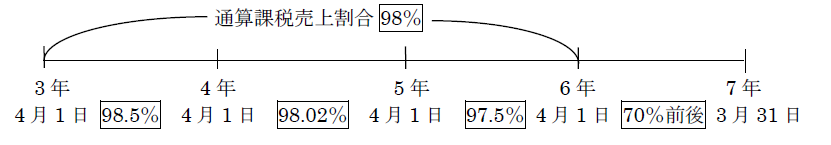

1 課税売上割合と通算課税売上割合

2 関係図

3 適用判定

次の①~③のすべての要件を満たしているため、税務署長の承認を受けることにより、「課税売上割合に準ずる割合」の適用を受けることができます。

① 土地の譲渡が単発のものであること

② 飲食料品卸売業を営んでおり、事業者の営業の実態に変動がないこと

③ 過去3年間で「最も高い課税売上割合(98.5%)」と「最も低い課税売上割合(97.5%)」の差が5%以内(1%)であること

4 課税売上割合に準ずる割合

① 当該土地の譲渡があった課税期間の前3年に含まれる課税期間の通算課税売上割合

98%

② 当該土地の譲渡があった課税期間の前課税期間の課税売上割合

97.5%

③ 課税売上割合に準ずる割合(①又は②のいずれか低い割合)

① > ② ∴ 97.5%

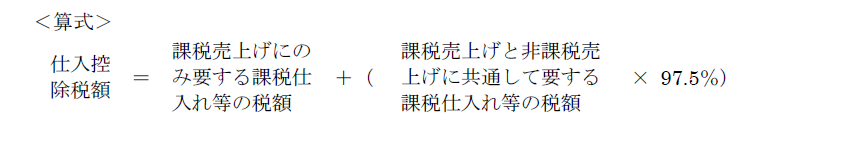

税務署長の承認を受けることにより、「課税売上割合に準ずる割合」を97.5%として、次の算式により、仕入控除税額を計算することができます。

【解説】

1 制度の趣旨

個別対応方式により仕入控除税額を計算する場合に、その共通仕入控除税額を課税売上割合により計算したとき、その控除税額がその事業者の事業の実態を適正に反映しないことがあります。

そこで、事業者の実態に合致するように、課税売上割合に代えて「課税売上割合に準ずる割合」により共通仕入控除税額を計算することが認められています。

2 制度の概要

① 取扱い

個別対応方式により仕入控除税額を計算する場合において、課税売上割合に準ずる割合で次のイ及びロの要件のすべてに該当するものがあるときは、その事業者の承認を受けた日の属する課税期間以後の課税期間については、課税売上割合に代えて課税売上割合に準ずる割合を用いて仕入控除税額を計算します(消法30③)。

イ 課税売上割合に準ずる割合が、その事業者の営む事業の種類又はその事業に係る販売費、一般管理費その他の費用の種類に応じ、合理的に算出されるものであること

ロ 課税売上割合に準ずる割合を用いて共通仕入控除税額を計算することにつき、所轄税務署長の承認を受けたものであること

② 適用開始時期

「課税売上割合に準ずる割合」は、「消費税課税売上割合に準ずる割合の適用承認申請書」を所轄税務署長に提出し、所轄税務署長の承認を受けた日の属する課税期間以後の課税期間について、適用することができます(消令47)。

令和3年度改正後は、課税売上割合に準ずる割合を用いて仕入控除税額を計算しようとする課税期間の末日までに承認申請書を提出し、同日の翌日から同日以後1月を経過する日までの間に所轄税務署長の承認があった場合には、その課税期間の末日においてその承認があったものとみなして、提出した課税期間から課税売上割合に準ずる割合を適用します(消令47⑥)。

3 たまたま土地の譲渡があった場合の提出書類

たまたま土地の譲渡があった場合に、「課税売上割合に準ずる割合」の承認を受けるためには、税務署長に次の①及び②の書類を提出します(消法30③、消令47①)。

① 土地の譲渡があった課税期間中に「消費税課税売上割合に準ずる割合の適用承認申請書」を提出し、承認を受けます。

② 土地の譲渡があった課税期間の翌課税期間に「消費税課税売上割合に準ずる割合の不適用届出書」を提出します。

【参考1】国税庁「質疑応答事例」

|

たまたま土地の譲渡があった場合の課税売上割合に準ずる割合の承認 【照会要旨】 そこで、たまたま土地の譲渡対価の額があったことにより課税売上割合が減少する場合で、課税売上割合を適用して仕入れに係る消費税額を計算すると当該事業者の事業の実態を反映しないと認められるときは、課税売上割合に準ずる割合の承認を受けることができる取扱いはできないのでしょうか。 【回答要旨】 ① 当該土地の譲渡があった課税期間の前3年に含まれる課税期間の通算課税売上割合(令53③《通算課税売上割合の計算方法》に規定する計算方法により計算した割合をいう。) (注) 2 課税売上割合に準ずる割合の適用を受ける場合、納税地の所轄税務署長の承認を受けた日の属する課税期間から適用されます。 承認審査には一定の期間が必要となりますので、時間的余裕をもって「消費税課税売上割合に準ずる割合の適用承認申請書」を提出してください。 なお、適用を受けようとする課税期間の末日までに承認申請書を提出し、同日の翌日以後1月を経過する日までに納税地の所轄税務署長の承認を受けた場合、当該承認申請書を提出した日の属する課税期間から適用されます。 3 この課税売上割合に準ずる割合の承認は、たまたま土地の譲渡があった場合に行うものですから、当該課税期間において適用したときは、翌課税期間において「消費税課税売上割合に準ずる割合の不適用届出書」を提出してください。なお、提出がない場合には、承認を受けた日の属する課税期間の翌課税期間以降の承認を取り消すものとします。 【関係法令通達】 |

【参考2】「消費税課税売上割合に準ずる割合の適用承認申請書」の記載例

2024年12月号(【参考2】消費税課税売上割合に準ずる割合の適用承認申請書)

(クリック参照)

上記申請書の添付書類は、法定されていませんが、次のような書類を添付する必要があると思われます。

① 土地建物の売買契約書

② 土地建物の登記事項証明書

③ 「消費税課税売上割合に準ずる割合」の計算書類

以上

執筆:長野 匡司 税理士/監修:大橋 充佳 税理士

無料登録はこちら

無料登録はこちら